La DS PAMC, déjà plus que compliquée pour la plupart des médecins, devient franchement imbuvable quand il faut en plus y intégrer les revenus de remplacements des congés maternité ou paternité.

D’autant plus que les informations sont difficiles à trouver et que les différentes sources (URSSAF, impôts, comptables, AGA, … et syndicats) se contredisent joyeusement.

Cette année (et celles qui vont suivre aussi) c’est pourtant particulièrement utile, puisque depuis le 1er juillet 2021 les libéraux ont droit à des IJ CPAM du 4ème au 89ème jour d’arrêt, et que beaucoup ont eu recours aux IJ Covid.

Je remercie donc chaleureusement l’URSSAF de Normandie qui a bien voulu répondre à mes questions. La procédure que je vous propose est donc (presque) certaine. Mais elle complique un peu la procédure « standard » et rend l’usage de la calculette automatique impossible dans ce cas.

C’est le cas simple, car en microBNC

- Allocation forfaitaire de repos maternel ;

- Indemnité journalière d’interruption d’activité maternité ou paternité ;

- Indemnité de remplacement maternité, paternité ou adoption

- IJ maladie

ne sont pas à déclarer et ne sont pas imposables. C’est d’ailleurs ce qui est indiqué dans la notice de l’URSSAF (mais qu’on ne retrouve nulle part dans la documentation des impôts).

Il n’y a d’ailleurs pas de case « Revenus de remplacement » sur la DS PAMC MicroBNC.

Donc oubliez-les sur la DS PAMC et sur la 2042.

Et j’incite fortement les femmes ayant accouché l’année précédente de réfléchir avant d’opter pour l’un ou l’autre régime. Si leur CA libéral pur ne dépasse pas 70000€, le caractère non imposable des revenus de remplacement rend le régime MicroBNC beaucoup plus attrayant.

Si vous êtes un tant soit peu teigneuse et que la CPAM a prélevé d’office la CSG sur vos IJ, demandez donc à être remboursée.

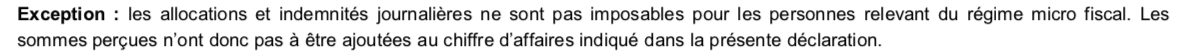

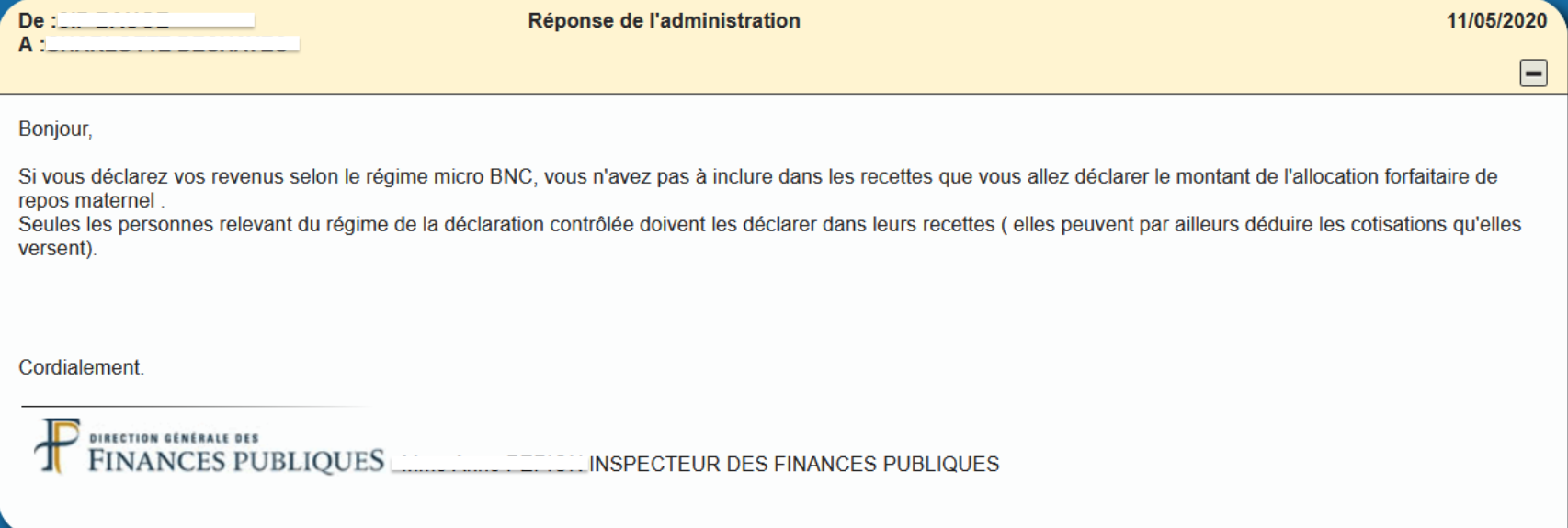

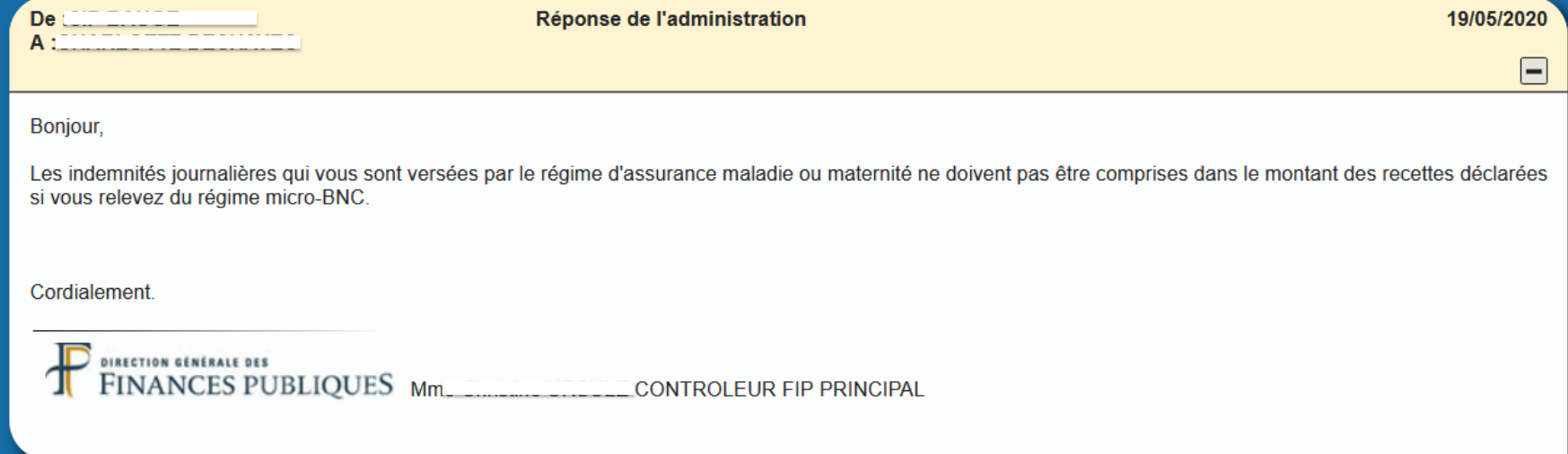

Nous avons fini par avoir confirmation du caractère non imposable en tannant l’administration fiscale :

Cependant il semble que ce soit très variable en fonction des centres des impôts. Soyez accrocheuse, au pire vous ne serez pas exonérée, mais vous n’aurez pas de pénalité. Il est de fait que la notion de non-imposabilité ne se trouve qu’à l’URSSAF, mais qu’on ne la retrouve nulle part ni sur le site des impôts, ni sur le BOFIP.

Les allocations et IJ versées en cas de maternité, paternité et adoption ou maladie (même en Madelin) sont imposables et sont donc soumises à cotisations sociales hors CSG/CRDS.

Depuis le 1er janvier 2018, la CSG/CRDS sur vos Indemnités journalières maternité, paternité, adoption et maladie est précomptée par votre caisse primaire au taux réduit de 6,7% (au lieu de 9,8%) (mais pas sur l’allocation forfaitaire maternité ni sur l’ASM).

Elles doivent être incluses dans le revenu professionnel principal et sont donc à reporter dans la même rubrique que le revenu principal.

Cependant ne doivent pas figurer sur la 2035 celles qui sont versées sur votre compte privé par la CPAM et qui figurent déjà sur la 2042. Il faut donc « tricher » pour effectuer sa DS PAMC

En pratique :

Établissez une 2035 « fictive » qui reprend à la fois vos gains d’activité libérale et les revenus de remplacement, sauf les IJ si les impôts vous les mettent d’office dans la case salaire de la 2042. Il ne s’agit pas de payer deux fois des impôts sur ces sommes.

Attention, pour les impôts les revenus de remplacement sont des gains divers, pour l’URSSAF des revenus conventionnés ! Ne vous mélangez donc pas entre la 2035 « URSSAF » et la 2035 « Impôts »

Les IJ de base :

Les cotisations allocations familiales et maladie sont décomptées sur les Indemnités Journalières au même titre que les revenus (Sauf régime Micro) La CSG est décomptée à un taux réduit de 6.70 % (déductible 3.8 % et 2.9% de non déductible), et normalement même précomptée par la CPAM qui vous les verse.

Pour les autres revenus de remplacement

Ils sont considérés comme des revenus tirés de l’activité conventionnée (ce qui est une bonne nouvelle car avec prise en charge partielle des cotisations CARMF, CAF, AM) et le même taux réduit de CSG que les IJ.

Les indemnités-journalières versées par un régime complémentaire facultatif :

Les prestations versées au titre d’un contrat Madelin sont prises en compte pour la détermination du résultat imposable de leur bénéficiaire.

Si vous continuez votre activité, ces IJ Madelin sont considérées comme le prolongement de l’activité conventionnée donc soumises à cotisations sociales et imposables dans la catégorie des BNC.

Si elles ne sont pas incluses dans le résultat fiscal (BNC…) alors elles sont à déclarer en zone A et doivent être comprises dans les revenus conventionnés case O.

Si vous cessez définitivement votre activité, ces IJ Madelin ne sont pas soumises à cotisations sociales. En revanche, ces indemnités sont imposées fiscalement, et doivent être déclarées à la rubrique PENSIONS, RETRAITES, RENTES de la déclaration 2042.

Comment établir votre DS PAMC :

Pour faire votre 2035 « fictive » de travail :

- Ajouter à la case A les IJ, l’allocation forfaitaire maternité et l’ASM, et les IJ Madelin facultatives SI VOUS N’AVEZ PAS DÉFINITIVEMENT CESSÉ VOTRE ACTIVITÉ ;

- Mettez en case L la somme des revenus de remplacement

- Pour le calcul du montant de la case O, remplacer la case CP de la 2035 dans la formule par le montant de la case A telle que vous l’avez calculée au-dessus (BNC libéral + revenus de remplacement) ;

- Même chose pour le calcul de la case P ;

- Pour le reste le tutoriel est utilisable sans modification.

Reste une imprécision que malgré mes interrogations l’URSSAF n’a pas été capable de lever : comment l’URSSAF fait-elle la différence en case L entre les IJ pour lesquelles la CSG est précomptée et les autres revenus de remplacement pour lesquels elle est à payer à 6,7% ?

A la lecture de la notice il semble que cette case L soit totalement exemptée de CSG. Ce qui serait une erreur mais après tout vous n’en serez pas responsable puisque vous aurez scrupuleusement suivi les consignes de l’URSSAF. Reste à souhaiter que l’URSSAF ne compte pas 6,7% de CSG sur tout ce montant, ce qui ferait payer deux fois la CSG sur les IJ.

Et n’oubliez pas d’établir comme indiqué en début d’article votre 2035 réelle en mettant les revenus de remplacement dans les gains divers, sauf ceux figurant déjà sur la 2042.

Bon courage à toutes et à tous !